Margin là thuật ngữ được nhà đầu tư chứng khoán thường xuyên sử dụng. Sử dụng margin sẽ giúp nhà đầu tư tối ưu lợi nhuận với nguồn lực sẵn có. Tuy nhiên, việc này cũng tiềm ẩn những rủi ro cháy tài khoản đến cho nhà đầu tư. Vậy margin là gì? Khi nào nên sử dụng Margin trong đầu tư chứng khoán? Mời bạn đọc theo dõi bài viết sau:

Tìm hiểu Margin là gì?

Margin hay đòn bẩy tài chính là việc vay tiền của công ty chứng khoán để đầu tư. Lợi ích khi dùng dịch vụ margin (đòn bẩy tài chính) là nhà đầu tư có thể mua được số lượng cổ phiếu nhiều hơn so với việc chỉ dùng vốn tự có. Sử dụng margin là cách để tối ưu hiệu suất đầu tư, bởi công cụ này tạo cơ hội để tăng lợi nhuận trong trường hợp thị giá cổ phiếu tăng cao hơn lãi suất vay margin mà nhà đầu tư trả cho công ty chứng khoán.

Margin hay còn gọi là giao dịch ký quỹ chứng khoán là thuật ngữ quen thuộc được sử dụng trong đầu tư. Có thể hiểu đơn giản, Margin cho phép người chơi sử dụng các khoản vay từ công ty chứng khoán, để mua thêm cổ phiếu. Đồng thời, bạn sẽ sử dụng chính những cổ phiếu này là tài sản thế chấp. Bên cạnh cơ hội là những rủi ro khi vay Margin, đầu tư chứng khoán.

Ví dụ:

- Nhà đầu tư có 100 triệu để mua cổ phiếu FLC. Tuy nhiên, nhà đầu tư có thể sử dụng Margin từ công ty chứng khoán, vay thêm 100 triệu để đầu tư cổ phiếu. Lúc này, tài sản cầm cố là giá trị cổ phiếu trong danh mục là 100 triệu đồng cổ phiếu FLC.

- Sử dụng Margin cũng giống như việc bạn mua nhà 2 tỷ đồng, nhưng chỉ có 500 triệu. Bạn sẽ được hỗ trợ vay tiền để thanh toán. Do vậy, chỉ với 500 triệu đồng bạn có thể sở hữu căn nhà 2 tỷ đồng.

Cách tính Margin sẽ giúp bạn hiểu rõ hơn về cách ký quỹ chứng khoán, số tiền mà người chơi phải chi ra và số tiền được vay từ công ty chứng khoán.

Ví dụ:

Nhà đầu tư mua 150 cổ phiếu FLC với mức giá 100.000 nghìn/ cổ phiếu. Tỷ lệ Margin ở đây là 1:1 ta sẽ tính được số tiền đặt cọc của người chơi là 150*100.000*0.5 = 7.500.000 nghìn. Ở mỗi công ty chứng khoán sẽ có tỷ lệ ký quỹ khác nhau. Dựa trên tỷ lệ ký quỹ, nhà đầu tư sẽ xác định được hạn mức có thể vay được cho từng loại cổ phiếu.

Công thức tính tỷ lệ ký quỹ Margin:

Tỷ lệ ký quỹ hiện tại = Tài sản ròng/ Giá trị danh mục.

Trong đó:

- Tài sản ròng là giá trị cổ phiếu mà người chơi đã mua sau khi trừ đi khoản vay ký quỹ Margin (Bao gồm cả gốc và lãi).

- Giá trị danh mục là tổng giá trị cổ phiếu mà người chơi đã mua từ tiền thực tế ban đầu và khoản vay nợ Margin (Bao gồm cả gốc lẫn lãi).

Những khái niệm liên quan đến Margin

Full Margin là gì?

Full Margin là trạng thái nhà đầu tư sẽ sử dụng tối đa tỷ lệ ký quỹ để mua mã cổ phiếu mình mong muốn. Tỷ lệ cho vay margin tối đa theo quy định của ủy ban chứng khoán Việt Nam là 1:2. Tuy nhiên, khi vay ở mức Full Margin, nhà đầu tư cần phải theo dõi những biến động xảy ra ở trên thị trường. Vì khi thị trường giảm mạnh mà bạn không kịp cắt lỗ thì rủi ro cháy tài khoản sẽ rất cao. Điều này sẽ dẫn đến việc Call Margin tài khoản của nhà đầu tư.

Call Margin là gì?

Call Margin hay còn gọi là lệnh gọi kí quỹ. Đây là trường hợp công ty chứng khoán đề nghị khách hàng nộp tiền hoặc tăng số lượng chứng khoán thế chấp để giữ tỷ lệ vay margin ở mức an toàn. Call Margin sẽ xảy ra khi tỷ lệ “Giá trị tài sản ròng/Giá trị chứng khoán” nhỏ hơn tỷ lệ ký quỹ duy trì do công ty chứng khoán quy định.

Hạn mức Margin (Margin level) là gì?

Mỗi nhà đầu tư khi mở tài khoản ký quỹ sẽ được cấp một hạn mức nhất định. Hạn mức này là giá trị tối đa mà khách hàng có thể thực hiện vay từ công ty chứng khoán.

Vai trò của Margin level cho phép nhà đầu tư xác định được số vốn mà bạn còn lại có thể sử dụng tham gia giao dịch mua cổ phiếu. Khi mức ký quỹ âm hoặc bằng 0, bạn sẽ không thể thực hiện giao dịch.

Công thức tính mức ký quỹ:

Margin Level = (Equity/ Used Margin)*100%

Sử dụng Margin mang lại lợi ích gì?

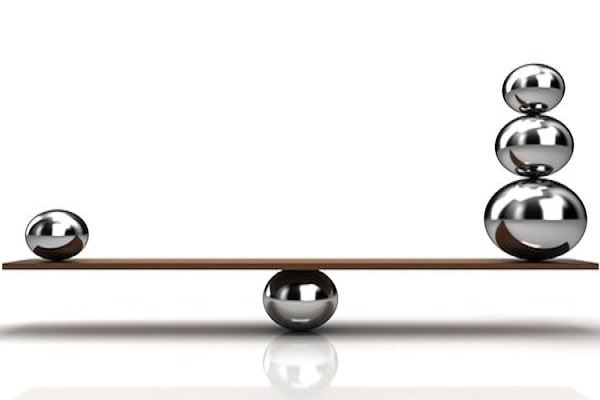

Công cụ Margin được nhiều nhà đầu tư sử dụng để gia tăng lợi nhuận, nhưng cũng đồng thời kéo theo mức độ rủi ro cao. Khi sử dụng Margin, thị trường cũng có những thay đổi cụ thể mà người chơi cần nắm rõ:

- Khi giá cổ phiếu tăng, thị trường có xu hướng tăng trưởng. Lúc này, nhà đầu tư sẽ được gia tăng lợi nhuận hay giá trị tài sản ròng. Xu hướng đó kéo theo việc mua thêm nhiều cổ phiếu để tiếp tục gia tăng lợi nhuận nhanh và nhiều hơn.

- Khi giá cổ phiếu giảm, giá trị tài sản ròng của bạn cũng sẽ giảm theo tỷ lệ đòn bẩy, đang sử dụng. Có thể hiểu, nếu tỷ lệ Margin là 1:1, nhà đầu tư sẽ lỗ 1 lượng tương ứng, nhưng nếu tỷ lệ là 1:2 thì nhà đầu tư sẽ lỗ gấp 2 lần bình thường.

Trên đây là 2 xu hướng chuyển biến của thị trường chứng khoán, khi nhà đầu tư sử dụng công cụ Margin. Trong trường hợp, giá trị tài sản ròng của người chơi bị giảm, các công ty chứng khoán sẽ yêu cầu bổ sung ký quỹ bằng tiền mặt hoặc cổ phiếu. Nếu bạn không bổ sung vào tài khoản đảm bảo, công ty chứng khoán sẽ yêu cầu cần phải bán bớt cổ phiếu để giảm khoản vay về tỷ lệ đòn bẩy quy định. Lúc này, người chơi sẽ phải đối mặt với thuật ngữ Margin call.

Công thức tính Margin Call:

Giá trị chứng khoán ký quỹ bổ sung = (tỷ lệ ký quỹ – tỷ lệ duy trì)/ (1- tỷ lệ duy trì)* tổng giá trị tài sản trong tài khoản ký quỹ theo giá trị thường

Có nên sử dụng Margin không?

Sử dụng Margin mang lại nhiều cơ hội nhưng cũng không ít rủi ro tương ứng mà nhà đầu tư cần cân nhắc. Vậy, có nên sử dụng Margin hay không?

Bên cạnh lợi thế gia tăng lợi nhuận nhanh, sử dụng Margin cũng có những rủi ro thường trực cần chú ý như:

- Rủi ro từ chi phí vay Margin: Hiện nay, các công ty chứng khoán đều có mức lãi vay Margin dao động từ 11-14%, trong khi lãi suất ngân hàng chỉ từ 5-8%. Có thể thấy, mức lãi vay Margin để đầu tư chứng khoán là rất lớn, người chơi cần hiểu rõ khi sử dụng.

- Rủi ro từ biến động giá cổ phiếu: Các tác động từ thị trường chung, chiến lược kinh doanh của doanh nghiệp, rủi ro ngành… sẽ khiến giá cổ phiếu tăng và giảm, khó kiểm soát. Trường hợp giá cổ phiếu tăng nhà đầu tư sẽ có nhiều lợi nhuận, nhưng giá theo chiều ngược lại bạn sẽ thua lỗ nhiều hơn so với không sử dụng Margin.

- Bị động trong giao dịch: Tỷ lệ vay Margin được quyết định bởi công ty chứng khoán. Khi giá cổ phiếu giảm đến một mức độ nào đó, ngưỡng call Margin xảy ra, yêu cầu nhà đầu tư bắt buộc bán 1 lượng cổ phiếu nhất định để cân bằng vốn. Trường hợp có nhiều người chơi sử dụng Margin, cùng bán ra cổ phiếu sẽ khiến giá giảm, dẫn đến thiệt hại tài chính kép.

- Rủi ro từ chính các nhà đầu tư: Kỹ năng phân tích thị trường, dự đoán xu hướng giá cổ phiếu không chính xác, đồng thời người chơi sử dụng đòn bẩy có tỷ lệ cao. Khi diễn biến thị trường đi ngược lại với dự đoán, việc thua lỗ sẽ nặng hơn.

Mặc dù việc sử dụng Margin mang lại cơ hội gia tăng lợi nhuận hấp dẫn, khi mua thêm cổ phiếu đang có xu hướng tăng giá. Tuy nhiên, rủi ro khi sử dụng Margin là rất lớn, có thể khiến nhà đầu tư thua trắng, thiệt hại tài chính khá nhiều. Việc có sử dụng Margin hay không còn phụ thuộc vào kỹ năng và kinh nghiệm của từng người. Nhiều nhà đầu tư lâu năm khuyến cáo chỉ nên sử dụng công cụ đòn bẩy Margin kinh nghiệm tối thiểu 3-5 năm giao dịch, để giảm thiểu tối ưu rủi ro.

Tốt nhất, người chơi nên hạn chế sử dụng Margin trong những lần giao dịch. Chỉ sử dụng khi thực sự hiểu về Margin, đánh giá và phân tích thị trường chắc chắn cơ hội thu lợi nhuận cao hơn so với chi phí vay.

Khi nào bạn nên hoặc không nên sử dụng Margin?

Công cụ đòn bẩy Margin mang đến cơ hội lớn nhưng cũng nhiều rủi ro luôn thường trực. Vậy, thời điểm nào nhà đầu tư nên hoặc không nên sử dụng Margin trong giao dịch chứng khoán? Người chơi chỉ nên sử dụng Margin khi đáp ứng được các yêu cầu sau:

- Là một nhà đầu tư chứng khoán lâu năm, nắm rõ nguyên tắc phân tích kỹ thuật, đọc biểu đồ chứng khoán, hiểu về cơ chế và xu hướng tác động của thị trường. Với các nhà đầu tư mới, tuyệt đối không nên ham lợi lớn mà sử dụng đòn bẩy Margin.

- Khi thị trường cho thấy các dấu hiệu tăng trưởng rõ ràng, ổn định. Các dấu hiệu cổ phiếu công ty đang có tốc độ tăng trưởng tốt, dẫn đầu ngành trong thời gian tương lai. Tuyệt đối không sử dụng Margin trong thời điểm khủng hoảng, kinh tế có sự bất ổn, thời gian dịch bệnh và suy yếu.

- Margin sẽ là công cụ đắc lực trong các giao dịch ngắn hạn. Việc sử dụng Margin dài hạn sẽ không mang lại hiệu quả và tiềm ẩn nhiều rủi ro thua lỗ. Bởi, cổ phiếu sẽ có biến động giá lên xuống liên tục trong thời gian dài, khiến việc sử dụng Margin không mang lại lợi nhuận cao.

- Sử dụng Margin vào những cổ phiếu có tính thanh khoản cao, dạng cổ phiếu blue chip, cổ phiếu trong rổ VN30. Tuy nhiên, những loại cổ phiếu mang lại lợi nhuận thấp, tăng trưởng chậm, không đủ bù lại phần lãi vay thì không nên đầu tư.

Cách sử dụng Margin hiệu quả

Công cụ Margin sẽ có lợi cho các nhà đầu tư khi sử dụng đúng cách. Nhà đầu tư mới cần tìm hiểu về Margin, cơ hội rủi ro, cách sử dụng Margin như thế nào hiệu quả?

Dưới đây là lưu ý giúp bạn nâng cao khi sử dụng công cụ Margin trong đầu tư chứng khoán hiệu quả:

- Sử dụng Margin với tỷ lệ đòn bẩy 1:0.5 hoặc 1:1 là tối ưu, không sử dụng các tỷ lệ quá cao như 1:2, 1:3, 1:4. Việc kiểm soát tỷ lệ đòn bẩy sẽ giúp nhà đầu tư thu lợi nhuận 1 cách chắc chắn, giảm tỷ lệ rủi ro thua lỗ lớn. Sử dụng mức tỷ lệ 1:1.5 trở đi chỉ áp dụng cho những người chơi lão làng, có kinh nghiệm 5-7 năm trong đầu tư chứng khoán.

- Có những nguyên tắc ký quỹ giao dịch riêng: Không nên sử dụng quá 1% số tiền trong tài khoản để thực hiện 1 giao dịch ký quỹ. Quy tắc hạn chế rủi ro tài chính từ những biến động khó kiểm soát từ thị trường.

- Sử dụng Margin vào những loại hình cổ phiếu có tính thanh khoản tốt và trong các giao dịch ngắn hạn/ lướt sóng. Điều này sẽ giúp nhà đầu tư nhanh chóng thoát khỏi các khoản lỗ do không bán được cổ phiếu, khi có dấu hiệu giảm giá.

- Sử dụng Margin khi bắt được cổ phiếu ở cuối sóng, khi nhà đầu tư mua được cổ phiếu với mức giá rẻ. Lúc này, thị trường đang trong chu kỳ đi lên, với những dấu hiệu tạo đỉnh rõ ràng.

Sử dụng Margin trong đầu tư chứng khoán mang lại những cơ hội hấp dẫn để sinh lời, nhưng cũng là con dao 2 lưỡi mà người chơi cần cẩn trọng. Việc sử dụng Margin cần có kinh nghiệm, hiểu biết rõ ràng về thị trường để thu lời nhanh chóng. Hy vọng những chia sẻ trên đây của về Margin là gì sẽ giúp bạn đọc hiểu và quyết định khi nào sử dụng Margin phù hợp.